作者/温其东

中国照明电器协会

一、整体概况

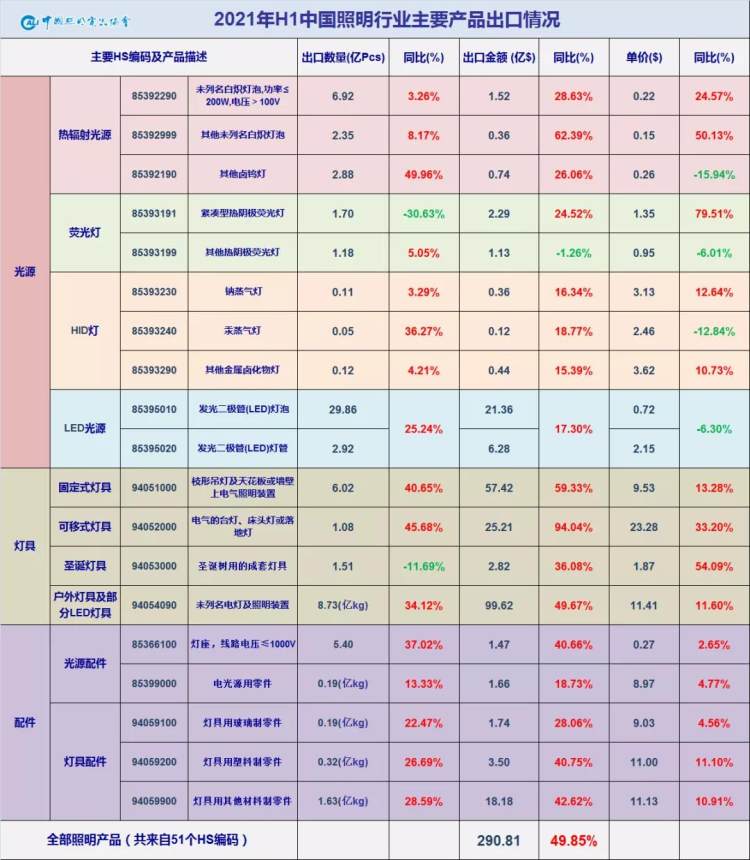

注:2020年12月31日,国务院关税税则委员会发布《中华人民共和国进出口税则(2021)》。删除了原8位HS编码为85395000的“发光二极管(LED)灯泡(管)”,增列了85395010“发光二极管(LED)灯泡”和85395020“发光二极管(LED)灯管”两个8位HS编码。这次调整源于中国照明电器协会向有关部门提出了照明行业相关进出口税目调整的建议,其中上述LED光源产品分列HS编码的建议被采纳。

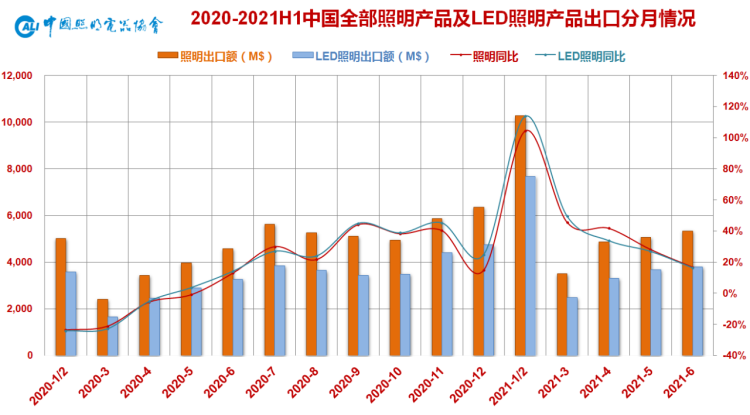

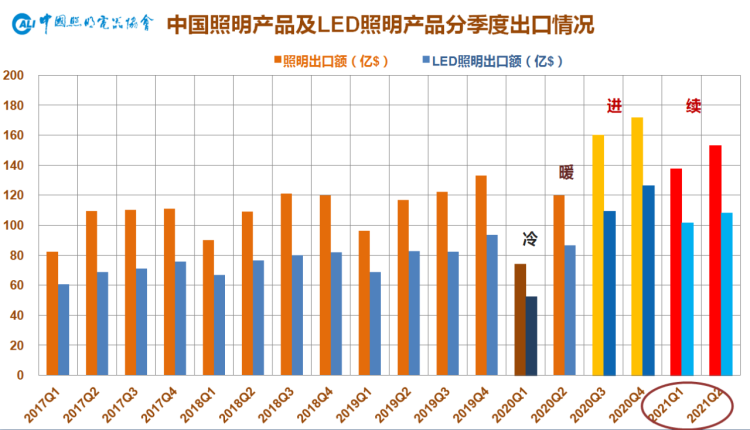

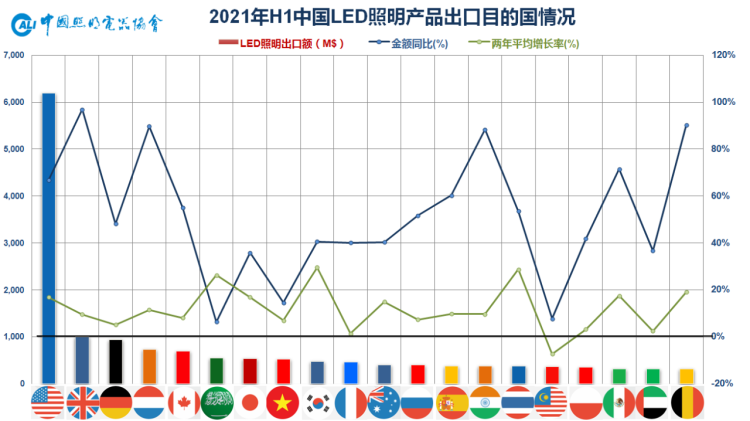

2021年上半年,中国照明产品出口总额为290.81亿美元,同比增长达49.85%,比2019年同期增长36.51%,两年平均增长率也达到两位数为10.92%。其中LED照明产品出口额209.88亿美元,同比增长达50.83%,比2019年同期增长38.35%,两年平均增长率为11.43%。照明产品出口总额和LED照明产品出口额也双双刷新了照明行业上半年出口的历史记录。另据海关总署数据显示,2021年上半年,我国货物贸易出口总值达到9.85万亿元人民币,同比增长28.1%,以美元计则达到1.52万亿美元,同比增长达38.6%;其中机电产品5.83万亿元,占出口总值的59.2%,同比增长达29.5%。自去年6月起首度扭负为正之后,照明行业出口表现继续大幅领先于外贸大盘,为提振整体出口做出了贡献。

二、增长原因探讨

中国照明产品出口继经历了2020年先抑后扬的“V”字型反转之后,在2021年上半年维持了高歌猛进的态势。但比起一季度的超高增长,二季度明显呈现增幅逐月收窄的状况。

1.

去年同期的低对比基数。但值得注意的是,2021上半年的大幅增长不单单是因为2020年的低对比基数效应,作为传统的相对淡季,2021年一季度和二季度出口数据不仅远超往年同期,甚至显着高于往年作为旺季的三四季度数据。

2.

欧美各主要经济体疫情虽然未得到有效控制,但在疫苗的逐步推广作用下,承压重启经济,对中国照明出口来说外需边际得到持续改善,同时在诸国货币宽松政策的刺激下,需求端恢复依然强于供给端,消费需求稳定释放。

3.

防疫抗疫和宅经济相关产品出口仍维持了一定的增长态势。虽然目前相关产品增幅已出现收窄迹象,对整体出口增长的提振作用有所减弱。其中科研、医疗用灯和紫外线灯等防疫抗疫相关照明产品2021上半年出口总额约2亿美元,而之前在2020年三、四季度,单季度出口即超2亿美元。

4.

体现了中国对全球市场的“替代转移效应”目前仍在延续。去年二季度开始,中国就作为凤毛麟角的全面遏制住疫情的主要经济体,率先复工复产,迅速复苏的中国制造进一步凸显了照明制造中心和供应链枢纽的优势,有效弥补了全球因疫情造成的供给缺口,并在一定时期内替代了他国出口份额。就疫情依旧在全球此起彼伏的今年上半年来说,相关工业国的复工复产仍时断时续,全面恢复供给仍遥遥无期,因此该替代转移效应仍在持续。

5.

众多海外客户基于对产业链上游阶段性供需失衡导致“缺芯少料”的预判,普遍提前并超额下单占用中国供应商产能和物料。

三、出口产品情况

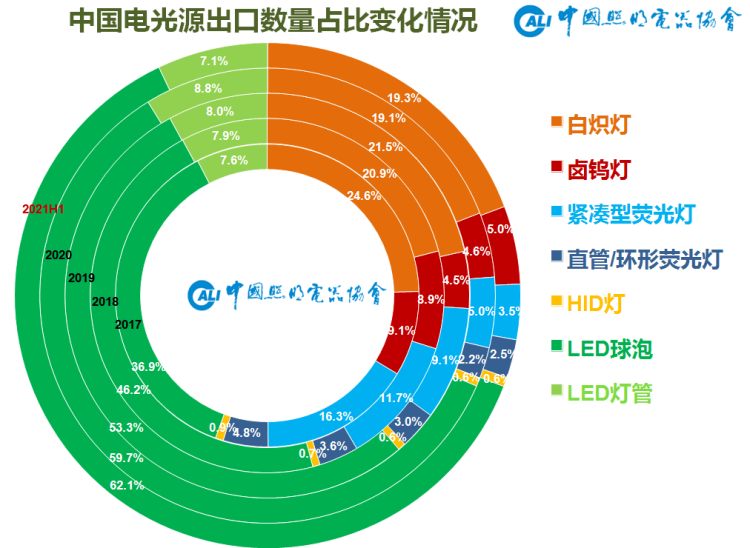

1. LED替代循序渐进

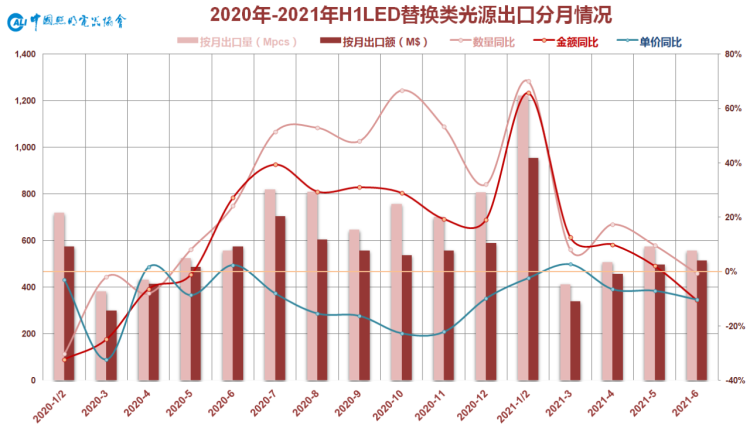

从近年来的光源占比情况变化趋势来看,LED产品占整个光源出口比重逐年上升,到目前已近70%,体现了LED产品对传统产品的替换依然稳定地呈现此消彼长的循序渐进态势。传统光源方面,白炽灯以及包含高压汞灯、高压钠灯和金属卤化物灯在内的高强气体放电灯,总体占比相对稳定。卤钨灯之前受2018年9月欧盟ErP指令要求淘汰部分非反射型卤钨灯的影响,出口数量一度“腰斩”,近两年占比则有回升之势。而荧光灯类的紧凑型和直管/环形产品受到性价比不断优化的LED产品直接冲击,占比延续近年明显下行态势。

2. 灯具占比持续上升

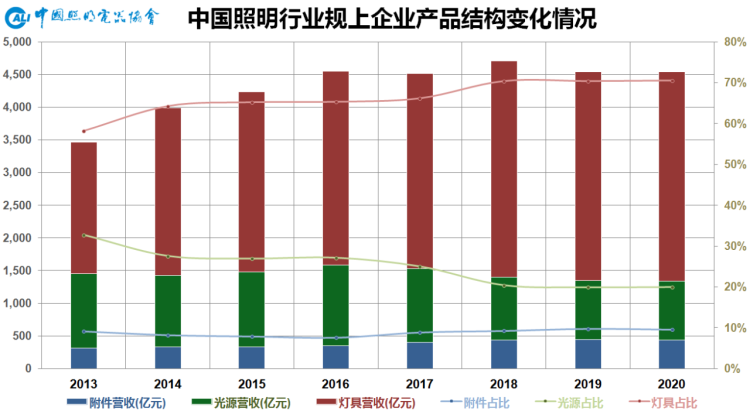

从照明行业规模以上企业近年来产品营收结构变化情况来看,光源比例逐年下降,灯具比例进一步提升,电器附件产品比例则基本稳定,目前灯具、光源、电器附件比例约为7:2:1。

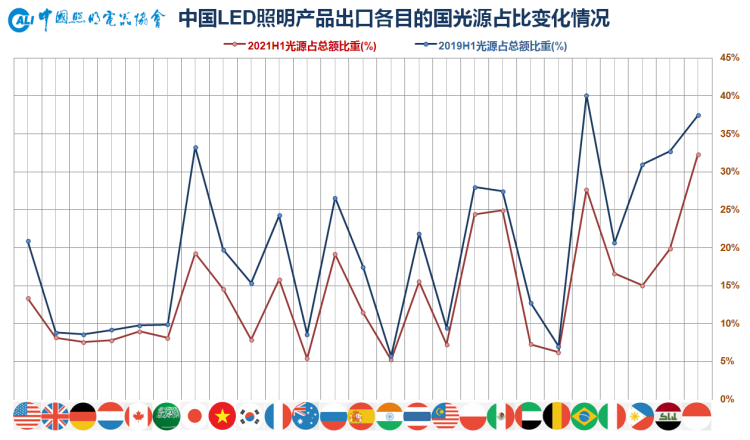

从出口企业和出口市场的产品结构变化也验证了这一趋势,以出口市场为例,中国LED照明产品出口前25名市场占整体80%以上的份额,图中可见,两年间,出口到各市场的光源占比几乎无一例外都呈现下滑态势,最多甚至有下滑超过15个百分点的情况出现。伴随光源比例下降的同时,灯具占比则不断提升。目前LED照明出口产品中,光源和灯具比重约为13/87。

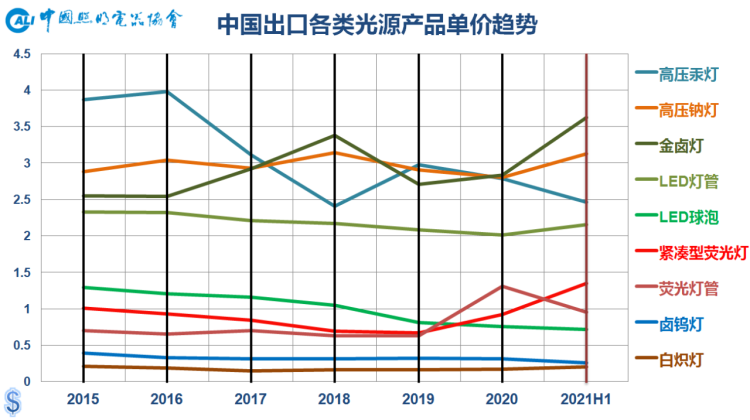

3. 价格下行挤压出口利润

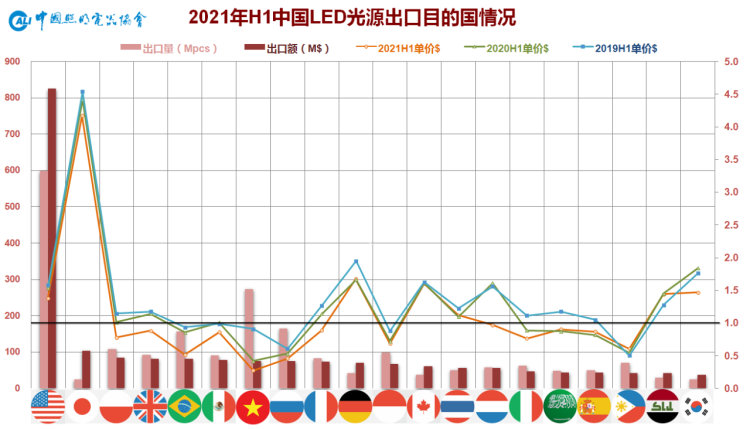

值得注意的是,LED光源出口均价同比来看依然延续了近年来的下行趋势,去年全年就下滑了近10%,随着同期荧光灯产品的价格上升,此消彼长的两者间甚至出现了出口均价倒挂的情况;进入2021年,这一状况并未缓解,并有逐步扩大的态势,自去年下半年以来,LED光源每个单月的出口均价均在下降区间,其中LED球泡和紧凑型荧光灯的价格比已从5年前的1:0.7滑落到如今的1:1.9。在材料、物流等各项成本大幅上涨的同时,LED光源的终端价格却持续下行,利润空间被进一步压缩,这也是头部企业近年来逐步缩减或退出LED光源出口市场的原因。

图中可见,各主要市场的LED光源出口均价也都有着不同程度的下滑。

四、出口市场格局

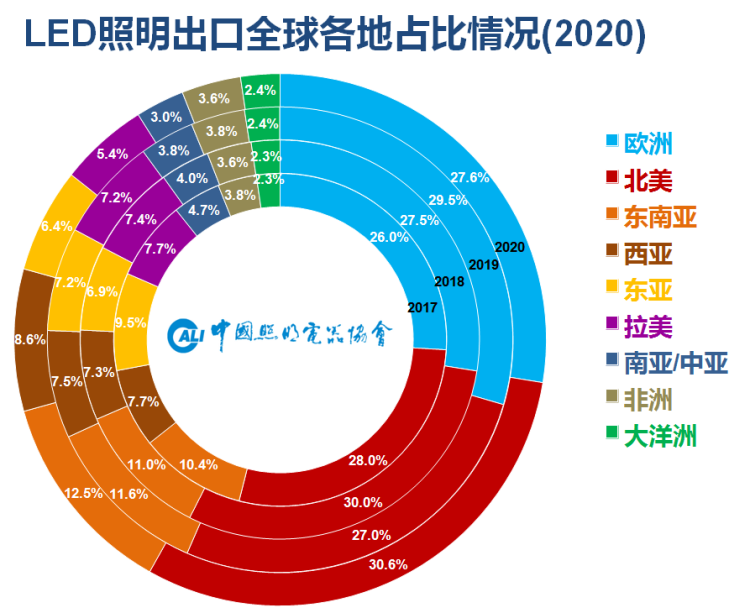

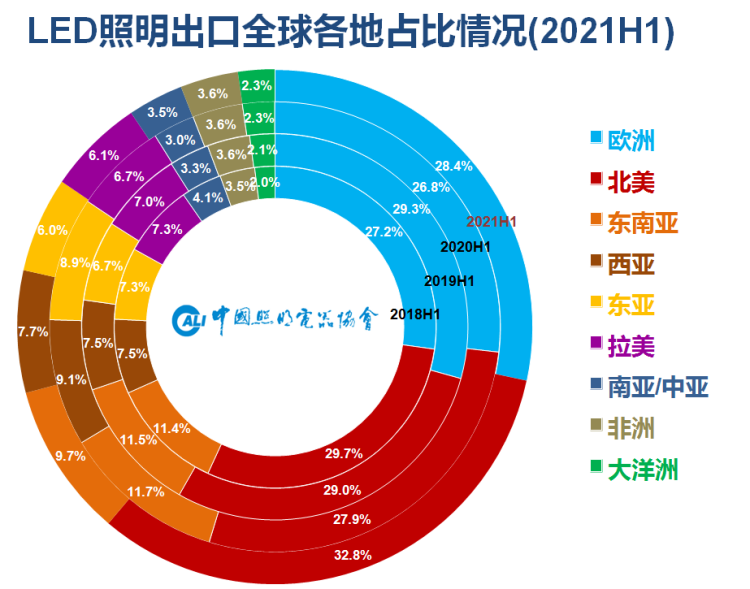

2020年,新兴经济体为代表的亚太市场表现强于抗疫不力的欧美市场,其中特别是东南亚、东亚、大洋洲等RCEP《区域全面经济伙伴关系协定》国家表现突出。而下半年开始,北美市场在货币大幅宽松的助力下整体情况又好于欧洲和南美,截止年底,中国照明产品对美出口已完全恢复至2018年加征关税前的水平。

进入2021年上半年,形势大不一样,欧美发达经济体的新冠疫苗接种率迅速提升,相比之下,疫情风暴中心转至亚洲,打击了亚太市场经济重启进程。此消彼长之下,也可以从数据中看到,北美和欧洲的需求强劲反弹,但去年同期表现突出的东亚、东南亚和西亚市场则相形见绌,市占率同比均有不同程度的下降。

五、面临挑战

在出口数据繁荣之下,仍需理性看待,谨慎乐观。一方面我们要看到,整体基本面向好的同时,却因材料、物流、汇率等造成生产成本的不断上升,导致了整体繁荣的背后,具体的出口企业却是有订单没利润。另一方面,上半年出口保持增长态势固然可喜,但下半年乃至今后的照明出口,依然面临多项严峻挑战。

1. 来自供应端的挑战

(1)材料:大宗商品暴涨,全球芯片短缺:上游原料价格波动本是受大宗商品带动的周期性事件,却在疫情这一突发介入因素的搅动下放大了影响,生产的预期节奏和决策逻辑被彻底打乱,造成了目前阶段性和结构性供需失衡。

原因在于:

通胀影响,在全球宽松货币政策刺激下,无论是原料成本传导还是投资需求推动,国际大宗商品价格飞涨并不完全反映市场供需变化,更多反映了世界范围内货币超发后资金的流动性过剩;

供应失序,突发之疫情,加之中美贸易摩擦带来的关税和制裁,以及一些环保限产措施加剧了供应不畅;

囤货惜售,原材料元器件的价格疯涨和供应短缺也自然引发了市场主动或被动以及真伪需求叠加的囤积居奇现象,这也在一定程度上加剧了涨价缺货;

需求增长,疫情加速了需求的数字化转型,2020年在疫情作用下,全球对手机电脑电视小家电等宅经济相关消费电子产品的需求先抑后扬,对远程办公/教育/医疗音视频系统等数字化需求也是方兴未艾,同时新能源汽车的造车运动也是如火如荼,于是对核心芯片的需求也大大增加。而这些制造业需求都在短时间内向中国迅速聚集,加剧供给缺口;

产能挤兑,照明行业进入LED时代以后,供应链也从电真空时代的专属过渡至电子行业通用,特别是一些汽车和消费电子行业通用的非专属部件,照明行业要和其他高毛利行业争抢产能;

焦虑传导,下游如果预期未来上游还要暴涨,就会形成恐慌式买入,重复下单,多处下单,甚至虚构订单,短期内上游价格就会飙到整个产业链都不能承受之高位;如果下游心态比较平稳,上游价格涨至下游根本无法力承受时,价格传导就会停止。所以讲芯片短缺根源还在于预期,而不在产能。

在这种局势下,不啻为一次对照明供应链的全面考核,也是甄别优质供应商和优质客户的过程,更是去伪存真的行业洗牌,因为每一次大宗商品波动,都变相抬高了行业门槛,也是优质企业做大做强的机会。就目前了解情况来看,优质的成品企业所困扰的问题更多是成本提升和交期延长的问题而非缺芯少料;有限订单也将逐步向这些具备供应链掌控能力的优质产能集中;优质的配套企业也将藉此契机优化客户资源和产品结构,进一步和优质下游客户战略绑定。做企业不单要争先,更关键是争滔滔不绝。受大宗商品价格逼近拐点、供应链重整和需求端走平的作用,预计到今年第四季度,全行业缺芯少料的状况将得到一定程度上的缓解。(2)物流:如果说目前供应链是“一芯难求”,物流就是“一箱难求”。去年四季度以来,疫情造成的需求大量堆积和港口效率降低,使得国际航运业爆舱缺柜且价格暴涨的情况较为普遍,也导致出口企业面临成本上升和交期延后的困境。(3)汇率:人民币兑美元汇率从去年的7.2一度升值到6.3,人民币对美元大幅升值也是2020年出口企业利润损失的主要来源,目前的情况则趋于稳定。(4)人工和土地:劳动力和土地成本刚性上升以及结构性短缺凸显,特别是在我国东南沿海的照明制造业发达地区。我国第七次人口普查数据显示劳动年龄人口比十年前减少了3000万,而比之到工厂从事制造业,新一代劳动力更青睐快递、外卖等服务业,这也是我国制造业面临的普遍问题。由此为数众多的照明企业也衍生出“双中心模式”,即总部、研发、销售等业务中心继续留存于东南沿海,而制造中心则向中西部地区转移。(5)能源:部分地区节能环保的限产政策,诸如广东、浙江、福建等制造业发达地区因全年节能指标压力,在酷热和严寒中都会采取阶段性停电限电措施,对部分照明制造企业的产能造成了一定影响。(6)供应链:中国制造供应链外溢风险未来依旧长期存在,全球化的产业链在疫情前主要讲求性价比和高效,未来将演变至安全和效率兼顾。而照明行业的国际供需模式未来将很可能奉行“中国+1”的模式。

2. 来自需求端的挑战

(1)防疫和宅经济相关产品高增不可持续目前相关产品增幅已出现收窄迹象,其中科研医疗用灯和紫外线灯等防疫相关照明产品2021一季度出口总额8000万美元,而之前的2020年三、四季度则均超过2亿美元。(2)转移替代效应的可持续性难以维系随着其他主要经济体特别是发达经济体疫苗接种率逐步提升,并有序复工复产,相关供给能力逐渐恢复,中国对其他国家出口的转移替代效应减弱将不可避免,出口市场份额也会回归至正常时期的水平,进而弱化对总体出口增长的支撑。(3)国际市场复苏呈现分化态势2020年,以新兴经济体为主的亚太市场的表现明显优于抗疫不力的欧美市场。2021年形势陡转,北美和欧洲等发达经济体的疫苗接种情况普遍好于亚非拉的发展中国家,因而市场需求恢复情况也呈现两极分化态势。(4)终端利润持续下滑加大企业生存压力随着人工、土地、能源、原材料等制造业必需的各项成本刚性提升,在较低技术壁垒的通用照明领域,产品价格在愈发激烈的竞争环境下却一再下滑,上游货币超发通胀而下游终端消费通缩,照明行业本就单薄的盈利能力一再被压缩。在整个行业增速趋缓的背景下,从业者更加努力,利润却更加难以保证,这对相关企业特别是小微型企业的生存空间造成了较大挤压,最终打击供给,不利于行业的可持续发展。(5)前景的各种不确定性因素增加导致决策和规划的困难重重。

总结

展望2021年下半年,基于去年同期的高基数以及其他相关因素判断,出口增幅将进一步收窄,使得全年出口整体呈现前高后平走势;但有了上半年打下的良好基础,全年出口创造历史新高还是较大概率事件。

作为照明企业来讲,聚焦主业,拥抱变革仍是最优选择,以高质量发展为方向:优化产品结构,增加产品附加值,建立高效供应链体系,提升管理水平和运营效率。从产品研发制造商的角度,将产品标准化和应用个性化结合,并逐渐演化为解决方案集成商和环境系统服务商,并抓住设计、智能、健康、低碳,这些赋予了行业更多的附加值和想象空间的未来需求,构建以人为本的健康智慧光环境。

>

>