编辑手记:

还记得年初时,温其东老师的万字雄文吗?(偷懒还没看的快戳这里补功课!)4天的劳动节小长假之后,课堂君给大家带来了温其东老师的新作,补补脑。

基于中国照明电器行业相关上市公司2018年报发布的业绩,温其东老师从外延芯片、封装、配套、照明应用、照明工程、新三板等6大板块分别剖析了各自的业绩情况,以及中国资本市场的大环境,也为上市和即将上市的照明相关企业提出了实用的建议。

温其东

中国照明电器协会 副秘书长

云知光 专栏作者

外延芯片板块:扩产后遗,产能消解,寡头格局

从2018年公开业绩报表来看,上游主要外延芯片厂商的营收、净利润、扣非净利润等各项业绩指标均比较惨淡。而其业绩全面下滑主要源于2017年遍及整个上游的扩产“军备竞赛”。中国大陆外延芯片厂商占据了全球85%的 MOCVD 机台增量和93%的外延产能增量,至2018年底,中国大陆 MOCVD 累积装机量已超过全球的半壁江山,更是集中了全球2/3的外延产能。

而市场如何消解这样的爆棚产能也成为2018年度上游的重要看点,却逢各类应用整体需求状况相对低迷,虽然仍有部分厂商的产能尚未全面释放,LED 芯片价格的整体下行却已成事实。

同时,大肆扩产的后遗症一方面影响了产能利用率从而影响单位生产成本,另一方面也加剧了上游厂商日益增大的库存压力,库存周转率也处于相对低位。2019年一季度公开业绩来看各上游厂商业绩普遍下行的状况并未得到缓解。

而在“产业向大陆聚拢,产能向龙头聚集”的大背景下,规模制胜的高度集约化格局使得国内上游板块愈发呈现“两极分化,剩者为王”的高度集中格局。

02

封装板块:代工聚集,双向压力,中度集约

封装板块近两年继续受益于下游依旧旺盛的需求和国际代工业务的扩大,整体呈规模扩充态势,这首先是基于数量庞大的下游应用厂商数量,也因近年来随着 LED 技术的进一步发展,使得产品格局已经发生变化,2835、3030等中低功率器件的应用愈发广泛,使得技术和专利优势渐微的国际巨头们将代工订单逐步向中国厂商集中,和上游外延芯片及下游照明应用的局面类似,全球的封装产能也呈现出向中国聚拢的趋势。

当然,代工订单也不会一劳永逸,需要各封装厂商随时枕戈待旦,以应对不断变化和提升的要求,进一步若要全球性发展还需延展自身的品牌路线、研发能力和专利布局。

2018年来看,受到上游外延芯片扩大产能和下游照明应用需求偏弱等供求关系方面的影响,此前全行业封装器件供不应求的状况已转变为现在的供大于求,在上下游双向压迫下,照明用封装器件的出货量增长乏力,价格下行压力较大,也导致各主要厂商的营收增长率和毛利率水平比之2017年同期多有所下滑。

中游封装相对于高度集约化的上游具有一定的需求定制化和渠道分散化特点,基本呈现中度集约化。各大头部厂商也相对稳健,并未如上游般大肆军备竞赛,但标准品的低产能必将导致高成本的道理放之四海而皆准,同时没有一定的产能规模作基础,“差异化”这张牌也是很难打出。封装上市企业的业绩规模不断扩充的同时,正是进一步挤压了中小型低端封装企业的生存空间,未来经过兼并重组和自然淘汰,依然也会是少数派存活的格局。

配套板块:规模扩充,盈利乏力,竞争加剧,成本上升

总体来看,在下游照明应用端产能结构性过剩的行业环境下,数量依旧庞大的应用厂商的存在是各配套企业业务发展的基础,配套领域的集约化程度相对较高,供应商直接面对单一类型客户厂商的商业模式也相对简单。配套板块就涵盖了驱动电源,机械配件,光学配件,生产和检测设备,以及原材料元器件等核心厂商。

从2018年各主要配套厂商的公开业绩综合来看,其营收规模的扩充体现了下游应用领域虽然低迷但依旧庞大的需求,行业竞争及跨领域渗透持续加剧和材料、人工、物流、土地等成本的刚性上升则导致了各厂商盈利乏力。

后续发展中,下游照明应用端将向更为追求系统智能化和产品高品质化方向发展,对相关配套产品的智能化、模块化、紧凑化、高效率、高可靠性、长寿命等方面有着更高要求,相关配套企业也将随下游应用厂商进入了规模化/集约化和个性化/定制化结合发展过程,而在这一体系下缺乏规模生产优势和技术或市场独特竞争力的企业将举步维艰。

照明应用板块:趋向集约,双轨发展,关注细分

一直以来,我国照明电器行业的特点是企业数量众多,单体规模偏小,民营成分为主,整体产业集中度不高,全行业数万家企业中,规模以上企业仅约2800家。LED进入普通照明领域后,客户需求多样化导致的产品类型多样化及市场渠道多样化的特点更为突出,很多企业要承受大量的小批量非通用产品的研发投入和模具压力。

而近年来这种情况正在逐渐改观,诸如目前大型房地产开发商的精装房联合采购,酒店、餐饮、超市、家居等商业连锁品牌的集团化采购,海外市场中大型连锁商超的集中标准品采购,景观亮化中城市管理部门的大项目统一招投标等,这些大体量终端客户的需求正趋向于集约,而在这一供应链条中,将形成标的规范、规模庞大、品牌集中、品类标准的新局面。在需求端逐步走向集中的情况下,照明应用板块也体现了较为明显的产业集约化趋势。

产业集约化也将引发照明应用厂商朝着规模化和差异化双轨制发展。规模化发展的企业主要为两类:一类为内销自主渠道型企业,代表为欧普、雷士、三雄、佛照等,属于照明行业的大众品牌,此类企业为配合渠道向产品线“大而全”的方向发展趋势愈发明显;另一类为外销大量代工型企业,代表为立达信、阳光、得邦等,主要业务为跨国照明巨头和北美家居商超大户等贴牌加工,在国际市场价格竞争激烈和 LED 替换产品已近高峰的形势下,此类企业目前正在有意地逐步退出一些“高危”市场和低利润业务,增加产品中的灯具和 IoT 产品比重。

差异化发展则主要体现在外销特色市场型企业,主攻一些特色外销市场和品牌;优势特色单品型企业,拥有行业领先的主打产品;专业细分市场型企业,为某些领域的专业品牌;特种照明领域型企业,从事无论是技术上还是渠道上都存在着相当的门槛的特种照明市场;成品工程综合类企业,代表为三思、飞乐、华体、证通、洲明等。

而从2018年各主要应用厂商业绩来看,通用照明厂商的业绩大多乏善可陈,增收不增利的现象较为普遍,在通用照明市场价格竞争激烈和 LED 替换产品已近高峰的形势下,业绩相对较好的主要是从事专业细分市场和特种照明领域的厂商,这类企业的存在也给我国照明行业大量存在的中小型规模企业提供了差异化发展的启示。诸如主要从事供特殊应用环境(诸如电力、冶金、铁路、石化、消防、煤炭、港口、场馆、航空、船舶等)使用的专业照明设备的海洋王和华荣;专注于为国产和合资汽车品牌配套车灯总成的星宇。

这类企业共同点是所从事领域细分,专业性强,无论从技术上还是渠道上都存在着相当的门槛,较高的门槛就将相当数量的竞争者拒之门外,使得这一领域的市场具备较高的市场回报,相对理性的价格竞争和较为可观的发展潜力。

而通用照明厂商中的“逆势而上”的发展范例当属欧普照明,其近年来的发展势头有目共睹,在珠三角湾区投建新厂,并广为招贤纳士;推出“集成整装”业务,作为其立足于照明产业的传统优势并加强拓展品类的有效延伸;同时还跨界联合华为,推动互联互通的智能家居生态链建设。从近年来的业绩也能看出,欧普无论是营收增长率还是利润率等指标都可称得上行业翘楚,且直奔百亿目标而去。

在未来发展过程中,各通用照明厂商在保持自身优势项目的同时,还应多加关注景观照明、智能照明、车用照明、农业照明、健康照明、轨道交通照明、体育场馆照明、离网照明、各商业细分空间照明、户外照明及多功能灯杆等多个细分领域。

总之,在整体市场环境并不算理想的情况下,照明应用厂商虽然承受着需求低迷、成本上升、毛利下滑等诸多压力,但头部的优质企业的营收占全行业比重与日俱增,同时随着 LED 照明产品步入相对成熟稳定期,相关标准化体系的完善与生产自动化进程的加快,这种市场洗牌引起的两极分化直至优胜劣汰的持续进行,将继续推进整个行业的集约化整合。

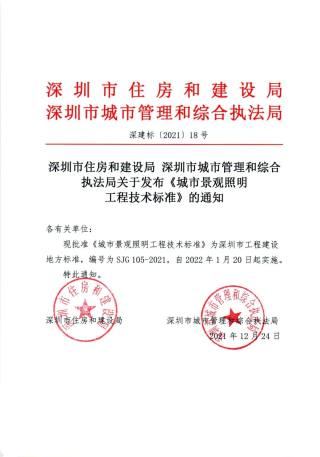

照明工程板块:业绩亮眼,趋向平稳,未雨绸缪

近两年景观照明成为照明行业的热点,主要源于以下因素推动,一是投资需求,我国城市化进程的深化以及市场的需求提升,基础建设的投入加大,景观照明作为一个投资相对少,见效较明显的拉动城市经济,弘扬城市文化进而体现城市精神的手段,愈发受到各界重视;二是民生需求,随着居民生活水平提高,灯光文旅经济的兴起,特色小镇建设及灯光秀逐步深入民心;三是政治需求,这方面与我们国家在国际舞台上扮演角色愈发重要息息相关,是中国经济政治实力不断壮大的映射。

诸如杭州G20峰会、厦门金砖国家峰会、青岛上合组织峰会、北京一带一路峰会、上海进口博览会、深圳特区成立暨改革开放40周年、武汉军人运动会等等这些接踵而至的大型活动,还有将来要举办的京张冬季奥运会、杭州亚运会等,这些大型活动都助推着景观照明向大规模高规格方向发展,同时也带动了产业链各相关企业的业务,这当中尤以大型照明工程公司为甚。

2018年总体来看,照明工程板块的各厂商业绩依旧亮眼,在整体乏善可陈的照明行业中可谓风景这边独好。但已不似2017年和2018年上半年那样全线高歌猛进;虽不能妄下结论景观照明的高峰已过,但是其从高速发展期已步入平稳发展期应该是不争的事实。

同时,由于目前大型景观工程项目前期较高的垫资金额和后期较长的回款周期,以及项目对工程公司注册资本、规模业绩、设计施工等各方面资质的较高要求等因素大大提升了准入门槛,使得这些规模化项目主要集中于以全国80余家双甲资质的工程公司为代表的少数企业手中。

而目前景观照明在建设与发展过程中存在的问题也需相关企业直面并未雨绸缪,诸如“光干扰/侵扰”的问题。目前景观亮化项目中建筑媒体立面等手段的不当应用,而形成的光干扰/侵扰问题,对基本社会活动和生态环境造成影响,学界和居民对此问题反应强烈;“千城一面”的问题。

现在好的项目一出来,各城市便竞相效仿,但缺乏对本身城市文化特点和精神内核的理解和把握,照搬照抄而导致的“千城一面”问题。这也与我们现在的工程上马仓促有关,很多项目前期没有更充裕的时间进行规划和设计;工程质量问题。现在的大多重点工程都是“工期紧、时间短、任务重、难度大”,工程前期论证时间长,施工时间不足,在这种情况下完成的工程项目就存在质量方面的极大隐患;资金问题。

目前普遍存在的工程前期大量垫资施工,进而产生的资金压力和政策风险;以及工程后期影响到整个产业链各端现金流状况的大额应收账款回款周期长难度大的问题;还有就是部分地方政府好大喜功,举债建设,使得亮化水平与其经济社会发展水平不相匹配,铺张浪费之外也增加了资金风险;再有就是可持续发展的问题。如景观亮化工程后期运营维护的资金和部署问题,工程项目后期特许经营延续性的课题,以及景观照明步入平稳发展期后的应对问题等。

新三板板块:哀鸿遍野,热潮已退,纷纷离场

纵览照明行业相关新三板企业2018年的公开业绩,可谓哀鸿一片,无论是成品企业还是配套企业,业绩可观者寥寥可数,大多已是勉强度日。

虽然2018年四季度新三板股转公司推出了一系列存量改革政策,包括股份回购办法实施,指数管理办法落地,二级市场个人股转免税等,“精选层”似乎也在酝酿推出。但因新三板本身估值较低,市场流动性不足,融资能力较弱;企业登陆新三板后概念透支,后手乏力,成本上升;还有就是被认为是曲线救国的系统内转板制度依旧悬而未决等先天的各项短板,使得其挂牌热潮已退,更名摘牌大势已至,加之同为注册制“科创板”的呼之欲出,将会对本具备一定制度优势的新三板再添沉重打击。

截至目前,摘牌或转行的照明行业相关新三板企业已超过60家,占到了总数160家的1/3还多。

如果说主板企业代表着行业中最优秀的头部集团,在此低迷的大环境下尚且业绩惨淡;新三板就折射出行业中占绝大部分的中小企业群体更为艰难的境遇。

从2018年公开业绩情况来看,在产业逐步集约化趋势下,多数企业可谓挣扎度日,苟延残喘,最终也只能充当资本大潮中的看客和过客,所谓“中国的纳斯达克”更如水中月镜中花;相对少数业绩良好且具备一定竞争力的企业还是在未来有一些机会。

总而言之,最终无论上市与否,健康的可持续性发展还是要看企业的基本面。

综述:

遍览照明行业相关上市公司2018年业绩,感慨这一年中国资本市场可谓风波诡谲。

A股频频创下新低大小股东叫苦不迭,同时汇率大幅走低,P2P平台持续爆雷,债务违约大量出现,越来越多民企面临严峻的流动性危机;融资环境趋紧使得大比例股权质押现象普遍致平仓风险骤升,下半年国资高频入资民营上市公司;遭遇史上最严IPO发审照明行业全年无一达阵(对比2017年全行业12家企业成功上市);有企业大股东减持抽身,也有企业四季度纷纷回购股权增强信心,更有企业年底因业绩不利大额计提商誉、库存、应收账款减值而亏损数亿,可谓“幸福千篇一律,不幸却各有不同。”照明上市公司亦无法独善其身,承受各种压力的同时也不曾停下整合的脚步。

中国的企业普遍追求更大而非更强,因为做大规模在一定程度上意味着可以占用更多资源从而拥有高抗风险能力,但作为照明制造业做大的同时也会因投入大而加重资产,重资产又必然带来高负债率,风险递进。在整个照明行业要从扩大数量往提升质量上发展的趋势下,企业自身也要有更清醒的定位。

2018年业绩大额亏损的企业多为未能专注于本业,转而投入到那些“看上去很美”,自身却未必擅长的领域,大肆扩张并购的初期可能业绩突飞猛进,风光无两;一旦后期业绩不佳,不得以大额计提商誉减值导致巨额亏损,实为得不偿失。

照明企业首先还是要做擅长的领域,聚焦主业,毕竟总想着改变世界的人,往往最后被世界所改变;一如既往坚守本份做好自己的人,反而更有机会创造奇迹。